Korekty kapitałowe to kluczowy element konsolidacji sprawozdań finansowych metodą pełną. Proces ten łączy dane finansowe jednostki dominującej i jej spółek zależnych. Celem korekt jest dostosowanie wartości aktywów i pasywów, aby odzwierciedlały rzeczywistą sytuację finansową grupy kapitałowej. Korekty kapitałowe, zwane też historycznymi, są ustalane w momencie przejęcia kontroli nad jednostką zależną.

Konsolidacja metodą pełną obejmuje kilka etapów. Najpierw ustala się wartość godziwą aktywów netto spółki zależnej. Następnie oblicza się cenę nabycia i określa wartość firmy. Kolejne kroki to sumowanie pozycji sprawozdań, wyłączenie wartości udziałów i eliminacja wzajemnych rozrachunków. Korekty kapitałowe mają kluczowe znaczenie dla uzyskania prawdziwego obrazu sytuacji finansowej grupy.

Najważniejsze informacje:- Korekty kapitałowe dostosowują wartości w skonsolidowanym sprawozdaniu

- Eliminują one wpływ transakcji wewnętrznych w grupie

- Ustalane są w momencie przejęcia kontroli nad jednostką zależną

- Obejmują eliminację wartości udziałów i aktualizację kapitałów

- Zapewniają transparentność i rzetelność informacji finansowych grupy

Definicja i cel korekt kapitałowych w sprawozdaniach skonsolidowanych

Korekty kapitałowe w procesie konsolidacji sprawozdań finansowych metodą pełną to zmiany wprowadzane w sprawozdaniach finansowych grupy kapitałowej. Mają one na celu dostosowanie wartości aktywów i pasywów do rzeczywistej sytuacji finansowej całej grupy.

Głównym celem stosowania korekt jest zapewnienie rzetelności i transparentności skonsolidowanych sprawozdań. Eliminują one wpływ transakcji wewnątrzgrupowych, które mogłyby zniekształcić obraz finansowy. Dzięki temu inwestorzy i inni interesariusze otrzymują wiarygodne informacje o sytuacji całej grupy kapitałowej.

- Eliminacja podwójnego liczenia aktywów i pasywów

- Odzwierciedlenie rzeczywistej wartości firmy

- Usunięcie efektów transakcji wewnątrzgrupowych

- Ujednolicenie zasad rachunkowości w grupie

Proces konsolidacji metodą pełną: krok po kroku

Konsolidacja sprawozdań finansowych metodą pełną to kompleksowy proces łączenia danych finansowych jednostki dominującej i jej spółek zależnych. Wymaga on dokładności i przestrzegania określonych procedur.

| Etap | Opis |

|---|---|

| 1. Ustalenie wartości godziwej | Określenie rzeczywistej wartości aktywów netto spółki zależnej |

| 2. Obliczenie ceny nabycia | Ustalenie kosztu przejęcia kontroli nad jednostką zależną |

| 3. Sumowanie pozycji sprawozdań | Połączenie danych finansowych wszystkich jednostek grupy |

| 4. Eliminacja wzajemnych transakcji | Usunięcie skutków operacji wewnątrzgrupowych |

| 5. Korekty kapitałowe | Wprowadzenie niezbędnych zmian w skonsolidowanym sprawozdaniu |

Korekty kapitałowe odgrywają kluczową rolę w tym procesie. Zapewniają one, że skonsolidowane sprawozdanie odzwierciedla faktyczną sytuację grupy. Bez nich obraz finansowy mógłby być zniekształcony przez wewnętrzne powiązania kapitałowe.

Ustalanie wartości godziwej aktywów netto

Wartość godziwa to kwota, za którą dany składnik aktywów mógłby zostać wymieniony na warunkach rynkowych. Jest ona kluczowa dla rzetelnej wyceny aktywów i zobowiązań w konsolidacji.

Proces ustalenia wartości godziwej aktywów netto wymaga szczegółowej analizy. Eksperci badają rynkowe ceny podobnych aktywów. Uwzględniają też specyficzne cechy wycenianych składników. Często korzysta się z pomocy niezależnych rzeczoznawców. Finalnie, wartość godziwa powinna odzwierciedlać realną wartość ekonomiczną aktywów i zobowiązań spółki zależnej.

Obliczanie ceny nabycia i wartości firmy

Cena nabycia to koszt, jaki ponosi jednostka dominująca, przejmując kontrolę nad spółką zależną. Wartość firmy to różnica między ceną nabycia a wartością godziwą aktywów netto. Oba te elementy są kluczowe w procesie obliczania ceny nabycia w konsolidacji.

Wzór na obliczanie wartości firmy:Wartość firmy = Cena nabycia - Wartość godziwa aktywów netto

Czytaj więcej: Gotowe tabele w Exelu - jak zrobić tabelę i wstawić wzorowe tabelki w Excelu?

Rodzaje korekt kapitałowych w konsolidacji sprawozdań

Korekty kapitałowe w procesie konsolidacji sprawozdań finansowych obejmują różne typy zmian. Każdy z nich ma na celu dostosowanie sprawozdań do rzeczywistej sytuacji grupy kapitałowej.

Eliminacja wartości udziałów

Eliminacja wartości udziałów w konsolidacji polega na wyłączeniu wartości akcji lub udziałów spółki zależnej z bilansu jednostki dominującej. Jest to kluczowy krok w unikaniu podwójnego liczenia kapitału. Zapobiega on sztucznemu zawyżaniu wartości aktywów grupy.

Przykładowo, jeśli spółka matka nabyła 100% udziałów w spółce córce za 1 mln zł, ta kwota zostanie wyeliminowana z bilansu skonsolidowanego.

Aktualizacja kapitałów własnych

Aktualizacja kapitałów w sprawozdaniach skonsolidowanych jest procesem ciągłym. Dokonuje się jej przy każdej zmianie struktury własnościowej grupy. Obejmuje ona korektę kapitałów w przypadku nabycia dodatkowych udziałów lub ich częściowej sprzedaży. Aktualizacja ta zapewnia, że skonsolidowane sprawozdanie odzwierciedla aktualny stan posiadania i kontroli w grupie kapitałowej.

Wycena aktywów i zobowiązań

Prawidłowa wycena aktywów i zobowiązań w konsolidacji jest fundamentem rzetelnego sprawozdania. Zapewnia ona, że wartości prezentowane w skonsolidowanym bilansie odpowiadają rzeczywistości ekonomicznej. Pozwala to na uniknięcie zniekształceń wynikających z różnic w polityce rachunkowości poszczególnych spółek grupy.

- Środki trwałe

- Wartości niematerialne i prawne

- Zapasy

- Należności długoterminowe

- Zobowiązania warunkowe

Wpływ korekt kapitałowych na rzetelność sprawozdań finansowych

Korekty kapitałowe mają kluczowy wpływ na jakość informacji finansowych. Eliminują one sztuczne zawyżenie wartości aktywów i kapitałów grupy. Zapobiegają także podwójnemu liczeniu przychodów i kosztów z transakcji wewnątrzgrupowych. Dzięki temu skonsolidowane sprawozdanie finansowe daje prawdziwy obraz sytuacji ekonomicznej całej grupy kapitałowej.

Wskazówka dla analityków finansowych: Analizując sprawozdania skonsolidowane, zwróć szczególną uwagę na noty dotyczące korekt kapitałowych. Porównaj je z danymi jednostkowymi spółek grupy, aby zrozumieć wpływ konsolidacji na prezentowane wyniki.

Praktyczne zastosowanie korekt kapitałowych: studium przypadku

Rozważmy hipotetyczną sytuację. Spółka A nabywa 100% udziałów w spółce B za 10 mln zł. Wartość godziwa aktywów netto B wynosi 8 mln zł. Powstaje wartość firmy 2 mln zł. Spółki prowadzą wzajemne transakcje o wartości 1 mln zł. W procesie konsolidacji konieczne jest wyeliminowanie wartości udziałów, ujęcie wartości firmy i wyłączenie wzajemnych transakcji.

| Pozycja | Przed korektami | Po korektach |

|---|---|---|

| Aktywa razem | 50 mln zł | 48 mln zł |

| Kapitał własny | 30 mln zł | 28 mln zł |

| Przychody | 25 mln zł | 24 mln zł |

Znaczenie korekt dla interesariuszy grupy kapitałowej

Dla inwestorów, korekty kapitałowe są kluczowe w ocenie rzeczywistej wartości grupy. Pozwalają one na zrozumienie faktycznej sytuacji finansowej, bez zniekształceń wynikających z wewnętrznych powiązań. Umożliwiają też porównywanie wyników różnych grup kapitałowych.

Zarząd wykorzystuje skonsolidowane sprawozdania do podejmowania strategicznych decyzji. Audytorzy natomiast skupiają się na prawidłowości przeprowadzonych korekt. Weryfikują oni, czy eliminacje i korekty zostały przeprowadzone zgodnie z obowiązującymi standardami. Dzięki temu mogą potwierdzić rzetelność prezentowanych danych finansowych całej grupy kapitałowej.

Metody księgowania korekt kapitałowych

Księgowanie korekt kapitałowych wymaga specjalistycznej wiedzy. Stosuje się tu zasadę wyłączeń konsolidacyjnych. Korekty wprowadza się zazwyczaj na poziomie arkuszy konsolidacyjnych, nie ingerując w księgi rachunkowe poszczególnych spółek.

Najczęściej stosowane konta to "Wyłączenia konsolidacyjne", "Wartość firmy", "Kapitał z konsolidacji". Używa się też kont technicznych do eliminacji wzajemnych należności i zobowiązań. Konto "Wynik z lat ubiegłych" służy do korygowania efektów transakcji z poprzednich okresów. Ważne jest też konto "Udziały niekontrolujące" dla grup, gdzie jednostka dominująca nie posiada 100% udziałów.

Regulacje prawne dotyczące korekt w sprawozdaniach skonsolidowanych

Kluczowe akty prawne regulujące korekty kapitałowe w procesie konsolidacji to Ustawa o rachunkowości, Międzynarodowe Standardy Sprawozdawczości Finansowej (MSSF) oraz Krajowe Standardy Rachunkowości. Określają one zasady sporządzania skonsolidowanych sprawozdań finansowych i wymaganych korekt.

- Obowiązek eliminacji transakcji wewnątrzgrupowych

- Wymóg wyceny aktywów i zobowiązań w wartości godziwej

- Konieczność ujawniania metod i założeń przyjętych przy konsolidacji

- Obowiązek prezentacji udziałów niekontrolujących

- Wymóg corocznego testowania wartości firmy pod kątem utraty wartości

Wyzwania i błędy w procesie korekt kapitałowych

Proces korekt kapitałowych niesie ze sobą wiele wyzwań. Częstym problemem jest nieprawidłowa wycena wartości godziwej aktywów netto. Trudności sprawia też identyfikacja wszystkich transakcji wewnątrzgrupowych. Zdarza się, że spółki stosują różne zasady rachunkowości, co komplikuje konsolidację. Błędy w eliminacji wzajemnych rozrachunków mogą prowadzić do zniekształcenia obrazu grupy.

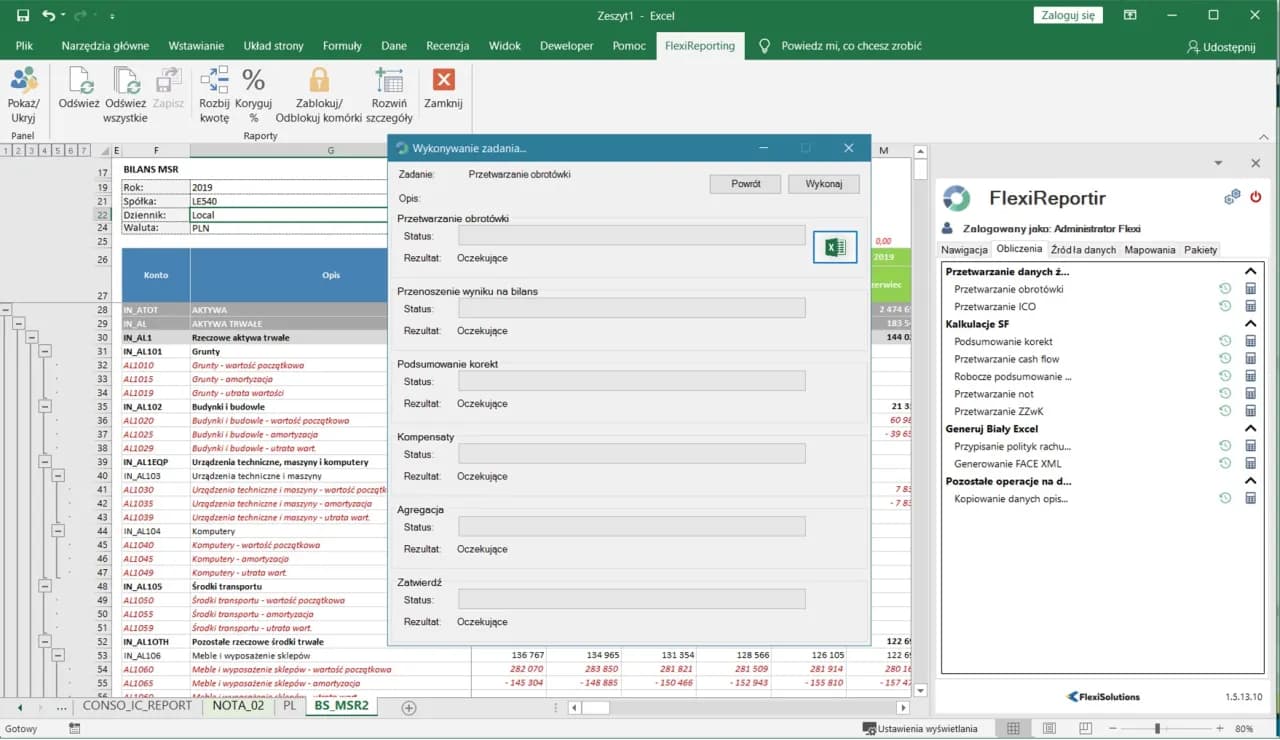

Aby uniknąć tych problemów, warto wdrożyć jednolite zasady rachunkowości w grupie. Kluczowe jest też szkolenie personelu i korzystanie z wyspecjalizowanych narzędzi do konsolidacji. Regularne przeglądy i audyty wewnętrzne pomagają wcześnie wykryć potencjalne nieprawidłowości.

Korekty kapitałowe: fundament rzetelnej sprawozdawczości grupowej

Korekty kapitałowe w procesie konsolidacji sprawozdań finansowych metodą pełną stanowią kluczowy element w tworzeniu transparentnego obrazu sytuacji finansowej grup kapitałowych. Proces ten, obejmujący eliminację wartości udziałów, aktualizację kapitałów i właściwą wycenę aktywów, zapewnia, że skonsolidowane sprawozdania odzwierciedlają rzeczywistą kondycję ekonomiczną całej grupy.

Prawidłowe przeprowadzenie korekt wymaga specjalistycznej wiedzy i przestrzegania ścisłych regulacji prawnych. Choć proces ten niesie ze sobą wyzwania, jego znaczenie dla inwestorów, zarządu i audytorów jest nie do przecenienia. Rzetelne korekty kapitałowe umożliwiają podejmowanie trafnych decyzji biznesowych i inwestycyjnych, opierając się na wiarygodnych danych finansowych.

Zrozumienie mechanizmów korekt kapitałowych w konsolidacji jest kluczowe dla wszystkich zainteresowanych analizą finansową grup kapitałowych. Pozwala ono na głębsze zrozumienie prezentowanych wyników i uniknięcie pułapek interpretacyjnych wynikających z wewnętrznych powiązań w grupie.