Akcje i obligacje to fundamentalne instrumenty finansowe, które różnią się między sobą w istotny sposób. Akcje reprezentują udział w kapitale spółki, dając inwestorom status akcjonariuszy. Obligacje z kolei to papiery dłużne, czyniące nabywcę wierzycielem emitenta. Ta podstawowa różnica wpływa na charakterystykę obu instrumentów, w tym poziom ryzyka i potencjalne zyski.

Inwestując w akcje, można liczyć na wyższe zyski, ale też narażamy się na większe ryzyko. Obligacje oferują stabilniejszy, choć zwykle niższy zwrot. Wybór między nimi zależy od indywidualnych celów i tolerancji ryzyka inwestora.

Najważniejsze informacje:- Akcje to udziały w spółce, obligacje to pożyczki dla emitenta

- Akcje wiążą się z wyższym ryzykiem i potencjalnie wyższym zyskiem

- Obligacje są bezpieczniejsze, ale oferują niższe zyski

- Akcjonariusze mają prawo głosu, obligatariusze nie

- Wybór instrumentu zależy od celów inwestycyjnych i akceptacji ryzyka

Czym są akcje i obligacje?

Akcje to papiery wartościowe reprezentujące udział w kapitale spółki. Nabywając akcje, inwestor staje się współwłaścicielem firmy i zyskuje prawo do udziału w jej zyskach.

Obligacje to instrumenty dłużne emitowane przez przedsiębiorstwa lub instytucje państwowe. Kupując obligację, inwestor udziela pożyczki emitentowi w zamian za obietnicę spłaty kapitału wraz z odsetkami.

Jaka jest różnica między akcją a obligacją? Akcje dają prawo własności, podczas gdy obligacje stanowią formę pożyczki.

Charakterystyka akcji

Akcje są instrumentami udziałowymi, reprezentującymi własność części spółki.

Prawa akcjonariusza obejmują:

- Udział w zyskach spółki (dywidendy)

- Prawo głosu na walnych zgromadzeniach

- Prawo do majątku spółki w przypadku jej likwidacji

Posiadanie akcji umożliwia wpływanie na decyzje spółki. Im więcej akcji, tym większy wpływ na strategię i zarządzanie firmą.

Czytaj więcej: Najwięksi producenci wędlin w Polsce: Kto dominuje na rynku drobiarskim?

Charakterystyka obligacji

Obligacje są instrumentami dłużnymi, reprezentującymi zobowiązanie emitenta wobec inwestora.

Prawa obligatariusza obejmują:

- Otrzymywanie odsetek w ustalonych terminach

- Zwrot zainwestowanego kapitału w dniu wykupu

- Pierwszeństwo spłaty przed akcjonariuszami w przypadku upadłości emitenta

Emitując obligacje, podmiot pozyskuje kapitał bez konieczności dzielenia się własnością. To elastyczne narzędzie finansowania, ale zwiększa zadłużenie emitenta.

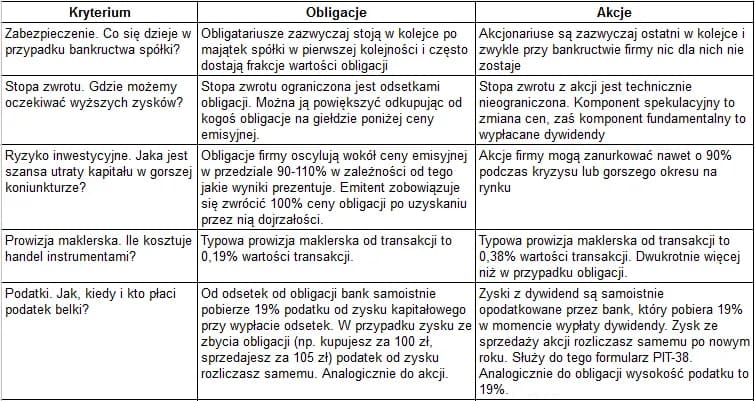

Jak różni się ryzyko inwestycyjne?

Ryzyko inwestycji w akcje jest zazwyczaj wyższe niż w przypadku obligacji. Wartość akcji może znacznie wahać się w zależności od wyników spółki i sytuacji rynkowej.

Ryzyko inwestycji w obligacje jest generalnie niższe, ale nie zerowe. Główne zagrożenia to niewypłacalność emitenta i ryzyko stopy procentowej.

| Instrument | Poziom ryzyka |

|---|---|

| Akcje blue chipów | Średnie |

| Akcje małych spółek | Wysokie |

| Obligacje skarbowe | Niskie |

| Obligacje korporacyjne | Średnie |

Potencjalne zyski z inwestycji

Zyski z akcji mogą pochodzić z dwóch źródeł: wzrostu wartości akcji i wypłacanych dywidend. Potencjał wzrostu jest teoretycznie nieograniczony.

Zyski z obligacji to głównie odsetki wypłacane regularnie przez emitenta. Dodatkowo, obligacje mogą generować zysk kapitałowy przy sprzedaży przed terminem wykupu.

Porównanie akcji i obligacji pod kątem zysków wskazuje, że akcje oferują wyższy potencjał zwrotu, ale przy większym ryzyku.

Zalety i wady akcji

Główne zalety akcji:

- Potencjalnie wysoki zwrot z inwestycji

- Ochrona przed inflacją

- Prawo do udziału w zarządzaniu spółką

- Wysokie ryzyko straty

- Duża zmienność wartości

- Brak gwarancji wypłaty dywidendy

Akcje oferują szansę na znaczące zyski, ale wymagają od inwestora gotowości na ryzyko i zmienność rynku. To dobry wybór dla osób o długim horyzoncie inwestycyjnym.

Zalety i wady obligacji

Główne zalety obligacji:

- Regularne, przewidywalne dochody

- Niższe ryzyko niż w przypadku akcji

- Priorytet w przypadku upadłości emitenta

- Ograniczony potencjał wzrostu

- Podatność na inflację

- Brak wpływu na zarządzanie emitentem

Obligacje zapewniają stabilność i bezpieczeństwo, ale kosztem ograniczonego potencjału zysków. Są idealne dla inwestorów szukających regularnego dochodu i niższego ryzyka.

Które instrumenty wybrać? Akcje czy obligacje?

Wybór między akcjami a obligacjami zależy od trzech głównych czynników: tolerancji ryzyka, horyzontu inwestycyjnego i celów finansowych. Młodzi inwestorzy z długim horyzontem często preferują akcje. Osoby bliższe emerytury zazwyczaj wybierają bezpieczniejsze obligacje.

Akcje są odpowiednie, gdy szukamy wysokich zysków i akceptujemy ryzyko. Sprawdzą się w długoterminowych strategiach inwestycyjnych.

Obligacje to dobry wybór dla osób ceniących bezpieczeństwo i regularne dochody. Sprawdzą się w krótko- i średnioterminowych inwestycjach.

Jak zbudować zrównoważony portfel inwestycyjny?

Dywersyfikacja jest kluczem do budowy zrównoważonego portfela. Łącząc akcje i obligacje, można ograniczyć ryzyko przy zachowaniu potencjału wzrostu.

Proporcje akcji i obligacji w portfelu zależą od indywidualnego profilu inwestora. Klasyczna zasada mówi o odjęciu wieku od 100, aby uzyskać procent akcji w portfelu. Młodszy inwestor może mieć 80% w akcjach i 20% w obligacjach, podczas gdy starszy odwrotnie.

Podatki a inwestycje w akcje i obligacje

Zyski z akcji podlegają 19% podatkowi od zysków kapitałowych. Dotyczy to zarówno wzrostu wartości akcji, jak i otrzymanych dywidend.

Dochody z obligacji również opodatkowane są 19% stawką. Podatek naliczany jest od wypłacanych odsetek oraz od zysku ze sprzedaży obligacji przed terminem wykupu.

Porównanie akcji i obligacji pod kątem podatkowym pokazuje, że oba instrumenty traktowane są podobnie przez system podatkowy.

Akcje i Obligacje: Klucz do Zrównoważonego Portfela Inwestycyjnego

Akcje i obligacje to fundamentalne instrumenty finansowe, które różnią się charakterystyką, poziomem ryzyka i potencjałem zysku. Akcje oferują szansę na wyższe zwroty i udział w zarządzaniu spółką, ale wiążą się z większym ryzykiem. Obligacje zapewniają stabilność i regularny dochód, choć z ograniczonym potencjałem wzrostu.

Wybór między tymi instrumentami zależy od indywidualnego profilu inwestora, jego celów finansowych i tolerancji ryzyka. Porównanie akcji i obligacji pokazuje, że najlepszym rozwiązaniem jest często zrównoważony portfel, łączący oba typy instrumentów. Taka strategia pozwala na optymalizację relacji ryzyka do potencjalnego zysku.

Pamiętaj, że niezależnie od wyboru, kluczowe jest zrozumienie specyfiki każdego instrumentu, regularne monitorowanie inwestycji i dostosowywanie strategii do zmieniających się warunków rynkowych i osobistych. Świadome inwestowanie w akcje i obligacje może być skutecznym sposobem na budowanie długoterminowego bogactwa.