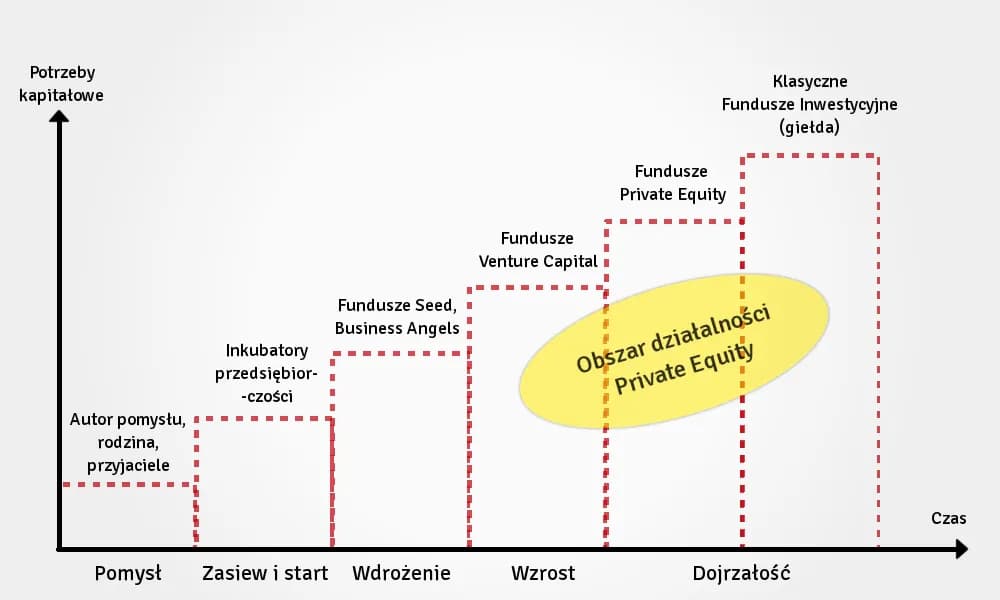

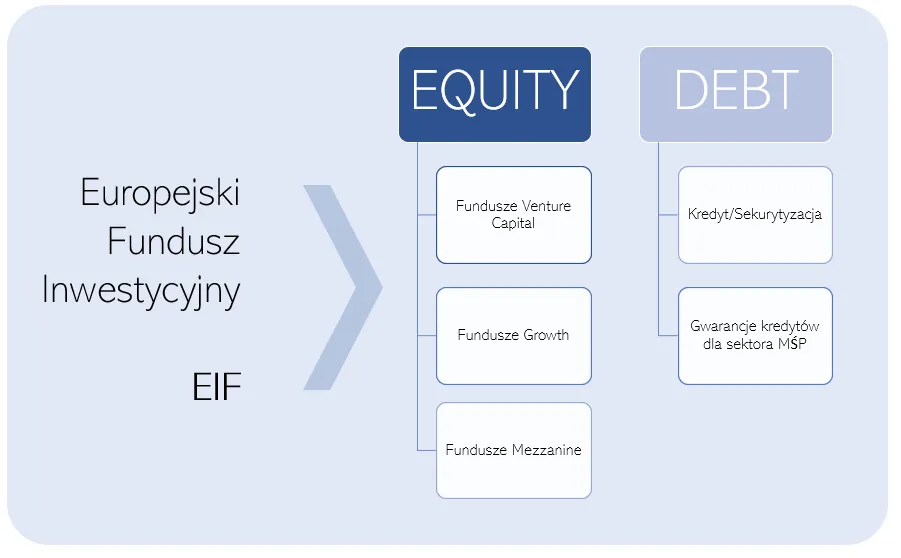

Fundusze private equity to specjalistyczne instytucje finansowe inwestujące w niepubliczne przedsiębiorstwa. Skupiają się na przejmowaniu i finansowaniu spółek, by zwiększyć ich wartość. Działają głównie poprzez nabywanie udziałów w firmach i aktywne zarządzanie nimi. Oferują nie tylko kapitał, ale też wsparcie w zarządzaniu i doradztwie.

Inwestycje te wiążą się z wysokim ryzykiem, ale mogą przynieść znaczące zyski. Typowy czas trwania inwestycji to 5-7 lat. W Polsce fundusze PE funkcjonują w dwóch modelach: jako jeden podmiot lub jako dwa podmioty (fundusz i spółka zarządzająca).

Ważną częścią private equity są inwestycje venture capital, skupione na finansowaniu startupów. Fundusze PE mają istotne znaczenie dla gospodarki, wspierając rozwój i innowacje w przedsiębiorstwach.

Najważniejsze informacje:- Fundusze PE inwestują w niepubliczne firmy

- Oferują kapitał i wsparcie w zarządzaniu

- Inwestycje trwają zwykle 5-7 lat

- Obejmują segment venture capital

- Mają duże znaczenie dla rozwoju gospodarki

Czym jest fundusz inwestycyjny private equity?

Fundusz inwestycyjny private equity to specjalistyczna instytucja finansowa, która inwestuje w przedsiębiorstwa niepubliczne. Jego głównym celem jest nabywanie udziałów w spółkach o dużym potencjale wzrostu.

Inwestycje funduszy private equity koncentrują się na zwiększaniu wartości przejętych firm. Dążą one do poprawy efektywności operacyjnej, wspierania ekspansji rynkowej i innowacji. Ostatecznym celem jest sprzedaż udziałów z zyskiem po kilku latach.

Oto kluczowe różnice między funduszami private equity a tradycyjnymi funduszami inwestycyjnymi:- Inwestują w spółki niepubliczne, a nie w akcje notowane na giełdzie

- Mają dłuższy horyzont inwestycyjny, zwykle 5-7 lat

- Aktywnie angażują się w zarządzanie spółkami portfelowymi

- Oferują nie tylko kapitał, ale także wsparcie strategiczne i operacyjne

Jak działają fundusze private equity?

Proces inwestycyjny funduszy private equity zaczyna się od identyfikacji atrakcyjnych spółek. Następnie przeprowadzają due diligence, negocjują warunki transakcji i finalizują przejęcie. Po inwestycji aktywnie wspierają rozwój firmy, wprowadzając zmiany operacyjne i strategiczne.

Typowy horyzont czasowy inwestycji private equity wynosi od 5 do 7 lat. To czas potrzebny na wdrożenie zmian i znaczące zwiększenie wartości spółki.

Strategia wyjścia z inwestycji może przybierać różne formy. Najczęściej jest to sprzedaż udziałów inwestorowi branżowemu, innemu funduszowi PE lub wprowadzenie spółki na giełdę (IPO). Wybór metody zależy od sytuacji rynkowej i specyfiki firmy.

Czytaj więcej: Jakie czynniki wpływają na zmienność kursu akcji Alior Banku?

Rodzaje inwestycji dokonywanych przez fundusze PE

Inwestycje w spółki dojrzałe to klasyczny obszar działania PE. Fundusze kupują udziały w stabilnych firmach, by przyspieszyć ich wzrost poprzez optymalizację procesów i ekspansję. Często wiąże się to z restrukturyzacją i profesjonalizacją zarządzania.

Inwestycje typu venture capital skupiają się na młodych, innowacyjnych firmach. Fundusze venture capital inwestują w startupy z wysokim potencjałem wzrostu, akceptując wyższe ryzyko w zamian za szansę na ponadprzeciętne zyski.

Wykupy lewarowane to strategia, w której fundusz PE przejmuje kontrolę nad spółką, finansując transakcję głównie długiem. Celem jest szybka spłata zadłużenia z przepływów pieniężnych spółki i osiągnięcie wysokiego zwrotu z zainwestowanego kapitału.

Które branże przyciągają najwięcej inwestycji PE?

| Branża | Opis |

|---|---|

| Technologia | Szybki rozwój, duży potencjał innowacji i skalowania |

| Opieka zdrowotna | Stabilny popyt, możliwości konsolidacji i optymalizacji |

| E-commerce | Dynamiczny wzrost, potencjał globalnej ekspansji |

| Energetyka odnawialna | Rosnący rynek, wsparcie regulacyjne |

| Usługi biznesowe | Możliwości konsolidacji, poprawa efektywności |

Korzyści płynące z inwestycji private equity

Dla inwestorów:

- Potencjalnie wyższe stopy zwrotu niż na rynku publicznym

- Dywersyfikacja portfela inwestycyjnego

- Dostęp do unikalnych okazji inwestycyjnych

Spółki portfelowe zyskują nie tylko zastrzyk kapitału, ale też dostęp do eksperckiej wiedzy i sieci kontaktów. Fundusze private equity pomagają w optymalizacji procesów, ekspansji rynkowej i budowaniu wartości firmy. Często prowadzi to do znaczącego przyspieszenia rozwoju i wzrostu konkurencyjności.

Dla gospodarki, inwestycje private equity stymulują innowacje i przedsiębiorczość. Przyczyniają się do tworzenia miejsc pracy i zwiększania efektywności sektora prywatnego. Wspierają też transformację tradycyjnych branż.

Ryzyka związane z funduszami PE

Wysoka bariera wejścia to jedno z głównych wyzwań. Minimalne kwoty inwestycji są zwykle bardzo wysokie, co ogranicza dostęp dla mniejszych inwestorów.

Niska płynność to kolejne ryzyko. Inwestycje w PE są zazwyczaj zamrożone na kilka lat, bez możliwości szybkiego wycofania środków.

Ryzyko operacyjne wiąże się z aktywnym zaangażowaniem w zarządzanie spółkami. Nietrafione decyzje biznesowe czy problemy z implementacją strategii mogą prowadzić do strat. Dodatkowo, sukces inwestycji zależy od umiejętności zespołu zarządzającego funduszem.Wpływ funduszy PE na rozwój przedsiębiorstw

Wsparcie ekspansji to kluczowy obszar działania PE. Fundusze dostarczają nie tylko kapitał na rozwój, ale też know-how i kontakty biznesowe. Często pomagają w wejściu na nowe rynki czy w przejęciach innych firm.

Profesjonalizacja zarządzania to kolejny ważny aspekt. Fundusze private equity wprowadzają najlepsze praktyki korporacyjne, usprawniają procesy decyzyjne i raportowanie. Często wzmacniają zespół zarządzający doświadczonymi menedżerami.

Restrukturyzacja i optymalizacja to standardowe działania PE. Fundusze analizują wszystkie aspekty działalności spółki, eliminują nieefektywności i wdrażają innowacje. Może to obejmować automatyzację procesów, optymalizację kosztów czy reorganizację struktury firmy.

Case study: Sukces firmy XYZ dzięki funduszowi PE

Firma XYZ, producent oprogramowania, borykała się z problemami finansowymi i trudnościami w ekspansji międzynarodowej. Fundusz private equity ABC zainwestował w spółkę 20 mln zł.

Fundusz wzmocnił zespół zarządzający, zoptymalizował procesy sprzedażowe i wsparł ekspansję na rynki zagraniczne. Wdrożono też nowy model biznesowy oparty na subskrypcjach.

W ciągu 5 lat przychody firmy XYZ wzrosły trzykrotnie, a jej wartość pięciokrotnie. Sukces przyciągnął uwagę inwestora strategicznego, który odkupił udziały od funduszu PE.

Największe fundusze PE na świecie

Blackstone Group to gigant PE z siedzibą w Nowym Jorku. Specjalizuje się w dużych transakcjach w różnych sektorach gospodarki.

KKR (Kohlberg Kravis Roberts) słynie z pionierskich wykupów lewarowanych. Fundusz ma globalne portfolio inwestycji w różnorodnych branżach.

The Carlyle Group wyróżnia się silną obecnością w sektorze obronnym i technologicznym. Ma rozbudowaną sieć biur na całym świecie.

| Fundusz | Wartość zarządzanych aktywów (mld USD) |

|---|---|

| Blackstone Group | 684 |

| KKR | 491 |

| The Carlyle Group | 376 |

Perspektywy rozwoju rynku PE w Polsce

Rynek private equity w Polsce dynamicznie się rozwija. Wartość transakcji rośnie, a fundusze coraz chętniej inwestują w polskie firmy. Szczególnie aktywne są sektory technologiczny i e-commerce.

Potencjał wzrostu jest znaczący. Polska przyciąga uwagę międzynarodowych funduszy PE ze względu na stabilną gospodarkę i dużą liczbę innowacyjnych firm. Rośnie też zainteresowanie inwestycjami venture capital.

Wyzwaniem pozostaje ograniczona liczba dużych transakcji. Brakuje też lokalnych funduszy o znaczącej skali. Dodatkowo, niektóre firmy rodzinne są sceptyczne wobec zewnętrznych inwestorów, co może ograniczać możliwości inwestycyjne.

Fundusz inwestycyjny private equity - katalizator rozwoju i innowacji w biznesie

Fundusze private equity odgrywają kluczową rolę w rozwoju przedsiębiorstw i stymulowaniu innowacji. Inwestując w spółki niepubliczne, oferują nie tylko kapitał, ale również wsparcie strategiczne i operacyjne, co przyczynia się do znaczącego wzrostu wartości firm.

Mimo wysokiego ryzyka i długiego horyzontu inwestycyjnego, inwestycje private equity mogą przynieść ponadprzeciętne zwroty. Dla gospodarki oznaczają zastrzyk innowacyjności, tworzenie miejsc pracy i zwiększanie konkurencyjności sektora prywatnego.

Rynek PE w Polsce dynamicznie się rozwija, przyciągając coraz więcej uwagi międzynarodowych inwestorów. Choć wyzwania takie jak ograniczona liczba dużych transakcji wciąż istnieją, perspektywy wzrostu są obiecujące, szczególnie w sektorach technologicznym i e-commerce.